岁月不居,时节如流。转眼间科创板已成立五周年,科创板宽基家族也逐渐成为A股市场最受瞩目的“资本方阵”。本期为大家介绍科创板科宽基中的——“科创50”。

一、科创50定位:聚焦“硬科技”旗舰龙头

科创50指数汇聚科技龙头企业是科创板的“硬科技”旗舰龙头指数。指数发布于2020年7月23日,一个系列看懂科创板宽基科创由上海证券交易所科创板中市值大、流动性好的50只证券组成,反映最具市场代表性的一批科创企业的整体表现。科创50指数背后的50家科创板上市公司可以说是科创板市场的核心动力,也是中国新质生产力的突出代表。

二、科创50行业分布:契合国家战略科技发展方向

科创50指数成份股行业分布体现出鲜明的硬科技特色,高度契合当下国家战略科技的发展主题。科创板50指数覆盖行业涉及电子、计算机和医药等高科技行业,契合发展“专精特新”企业的国家战略,帮助培育国家战略科技力量、维护产业链供应链安全、助力实现自主可控。按申万一级行业来看,前三大行业分别为电子(60.64%)、电力设备(9.35%)和医药生物行业(8.62%)

数据来源:Wind,截至2024/8/7,基金有风险,投资须谨慎。

三、科创50,一网“打进”细分行业科技龙头

科创50指数前10大成分股中有6只为电子行业,5只为半导体行业,合计权重为52.72%,指数成分股代表未来先进生产力发展方向,集聚效应明显。

数据来源:wind,时间截至2024-07-25。个股仅作示例,不代表投资推荐。基金有风险,投资须谨慎。

四、科创50成分股市值分布:中盘 均衡

科创板50指数市值分布较为均衡,风格偏向中盘,1000亿以上市值成分股占比4%,500-1000亿市值成分股占比22%,200亿-500亿市值成分股占比58%,200亿以下市值成分股占比为16%。平均总市值约为479亿元,科创龙头特点凸显。

数据来源:wind,时间截至2024-08-07。个股仅作示例,不代表投资推荐。基金有风险,投资须谨慎。

五、科创50成分股研发投入强度高,研发实力领先

研发投入总额与营业收入的比值可以反映出企业在创新和研发方面的投入力度,持续高比例的研发投入说明企业对技术突破和产品升级的高度重视。统计从2020年底到2023年底科创50指数成分股的研发投入总额占营业收入比,发现该比值均在20%左右(按权重加权),远高于创业板50指数。

数据来源:wind,截至2023/12/31,基金有风险,投资须谨慎。

六、科创50盈利能力强,乘势科创板高景气

科创50营收增速显著高于主要宽基指数,乘势科创板高景气。在去年主要宽基指数成分股营收普遍承压的情况下,科创50指数成分股营收表现仍然优异。科创50成立以来,科创板50指数各年营收同比增长率均高于主流宽基指数,展现出了较高的资产利用效率和盈利能力,体现了指数成分股较高的增长潜力。

数据来源:wind,截至2024/08/07,基金有风险,投资须谨慎。

七、科创50在什么行情下表现更佳?

科创50指数具有高弹性特点,在行情上涨时能带来显著的Beta收益。多轮上涨行情来临时,科创50指数的表现较为突出。主要上升行情大致有2020年3月至7月、2021年5月至7月、2022年5月至7月三段。在上涨区间中,科创50指数的表现较为突出,分别带来27.03%、20.34%以及14.97%的收益,相较于沪深300指数的超额收益率为7.87%、26.44%和11.14%,展现出了强劲的增长潜力。

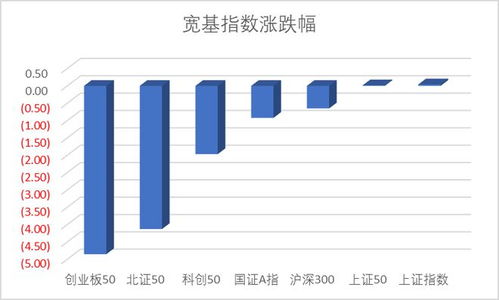

近三年由于市场整体处于调整趋势,科创50指数作为高弹性宽基,调整幅度在宽基中相对较充分,后续随着上涨行情来临,有望迎来更显著的超额收益。

数据来源:wind,统计区间:2020/1/1-2024/8/7,基金有风险,投资须谨慎。

八、科创50估值处于历史低位,配置性价比较优

科创50指数当前估值水平处于低位,未来有望迎来估值修复。截至2024年8月7日,科创50指数的市盈率(PE_TTM)为33.25倍,低于上市以来52.09%时间,市净率(PB_LYR)为3.13倍,,低于上市以来99.18%时间,安全边际充足,投资性价比高,或是布局相关产品的好时机。

统计区间:2020/7/23-2024/8/7,基金有风险,投资须谨慎。

九、科创50波动更高,更适合“增强”

科创50指数近一年年化波动率24.69%,在创业板等主流宽基指数中排名第一,主要原因在于高波动常常与高成长性同时出现。伴随着宏观基本面修复,科创50指数成分股的高成长性有望带来更强的增长。与此较强的波动属性也为量化增强策略提供了较好的策略实施条件,更容易获取alpha,实现增强。

年化波动率数据来源:wind,年化波动率截止日期:2024-6-30。注:波动率是衡量金融资产收益率波动性的指标,计算公式:σ=sqrt[(1/N)*Σ(Ri-R平均)^2],其中,σ代表波动率,N是数据点的数量,Ri是每个数据点的收益率,R平均是平均收益率。基金有风险,投资须谨慎。

十、科创50 增强,首选科创50增强ETF

科创板50增强ETF(588460)超过80%投资科创50成分股,是全市场首批跟踪科创50指数增强ETF产品。今年上半年,产品相对基准指数超额收益达6.47%,成立以来超额收益达9.11%。

数据来源:科创板50增强ETF基金2024年二季报,截至2024-06-30。上证科创板50成份增强策略ETF成立于2022-12-01,业绩比较基准:上证科创板50成份指数收益率,自成立以来总净值增长-19.7%,同期业绩比较基准-28.81%。2023年的净值增长率为-10.31%;同期业绩比较基准收益率为-11.24%。基金过往业绩不代表未来表现,基金有风险,投资需谨慎。

如何实现指数增强?——科创板50增强ETF(588460)从科创板中小市值股票的高研发、高成长、高质量的正向循环中增厚α收益,兼具主动性、流动性、透明性、高效率四大优势。

①主动性:相对于被动指数ETF,指数增强ETF能够在获取指数Beta的同时进一步获取超额Alpha。

②流动性:指数增强ETF可以盘中实时交易,对于有短期投资需求的投资者来说,资金利用效率更高、时效性更高。

③透明性:ETF产品的运作过程中需要每日披露申购赎回清单,因此投资者可以及时地观察指数增强ETF产品的持仓,便于投资者对产品底层的运行逻辑有更为直观的了解。

④高效率:在资金效率方面,传统的指数增强型基金为场外基金,为应对申购和赎回需自留部分现金,难以做到满仓操作,相较之下ETF资金利用率则高很多,平均在98%左右,基本达到满仓操作的效果。

对于没有场内账户的场外投资者来说同样可以参与投资,科创50增强ETF推出场外联接——科创50增强ETF发起式联接(A类:021908,C类021909),一指布局硬科技核心龙头,持有满7天免赎回费,敬请关注!

相关产品

科创50增强ETF(588460)

科创50增强ETF发起式联接A(021908)

科创50增强ETF发起式联接C(021909)

风险提示:基金有风险,投资须谨慎。