对于发起式基金来说,今年注定又是充满挑战的一年。日前,随着解封时间的临近,包括恒越品质生活、广发行业严选三年持有期等多只发起式基金引发市场关注,因为在其第一个三年运作期即将结束之际,多只基金业绩惨淡,甚至有引发清盘的可能,而这对于发起式基金来说,并不是一个好消息。

不经意间,发起式基金成为了市场热点。

8月26日,根据公开资料来看,作为一只发起式基金,广发行业严选三年持有期基金即将解禁,迎来三年运作之后的第一个解禁期。

资料显示,广发行业严选三年持有期混合A(012967)基金成立于2021年8月26日,当时仅仅一天时间便结束募集,发行总金额超过148亿元,基金经理为刘格菘。

来自东方财富Choice金融数据的统计显示,截至2024年8月23日,广发行业严选三年持有期混合A规模68.10亿元,最新净值0.4167元。自成立以来,该基金净值目前已经下跌58.33%,亏损超80亿元,业绩、规模双双“腰斩”,这对于投资者的冲击显而易见。

无独有偶,另一只发起式基金甚至发出了清盘预警。恒越基金近日发布公告称,旗下恒越品质生活混合型发起式基金有可能触发基金合同终止,也就是常说的清盘。

此前,恒越基金已就这一问题发出了首次提示性公告,还公告称,为维护基金份额持有人利益,该基金自8月14日起暂停办理申购、转换转入、定期定额投资业务。

资料显示,恒越品质生活基金的成立日为2021年8月31日,《基金合同》生效满三年之日为2024年8月31日。根据此前规定,《基金合同》生效之日起三年后,若基金资产净值低于2亿元,基金合同自动终止,且不得通过召开基金份额持有人大会的方式延续。

数据显示,恒越品质生活基金成立于2021年8月31日,成立之初的规模为1.68亿元。但截至今年二季度末,恒越品质生活基金的规模仅为0.61亿元,连续多个季度下滑,相比成立之初已缩水近64%。

与此截至8月23日,恒越品质生活的单位净值和累计净值均只有0.2771元,成立以来净值跌幅达到72.29%。

这样的业绩表现,投资者肯定难说满意。

不过,从整体来看,发起式基金尤其是在2021年左右成立的产品,整体业绩大多惨淡。

数据统计显示,剔除三年期养老目标基金、债券基金以及FOF基金,在2021年内发行的,共有27只三年持有期产品(仅统计A类份额),净值大跌,即将解封多只发起式基金迎来三年之痒截至8月23日,成立以来收益率全部“告负”,而且大约七成产品累计亏损超过30%,例如申万菱信乐道三年持有、安信优质企业三年持有A、汇添富数字经济引领发展三年持有A等产品,均沦为“六毛基金”。

而从目前的统计来看,已有19只产品完成了首个三年运作期,而剩余8只持有期产品,即将在今年8月26日至12月进入其第一个开放赎回状态。

不过,从业绩来看,即将“解禁”的8只基金,业绩堪称糟糕。截至8月23日,最新规模合计为139亿元(不同份额合并)。其中,跌幅最大的是刘格菘旗下广发行业严选三年持有期基金,其A类份额成立以来累计亏损58.33%;东方红启兴三年持有A、嘉实策略视野三年持有期、东方红智选三年持有A,成立以来分别亏损50.74%、47.22%和41.44%;富国均衡成长三年持有A、安信优质企业三年持有A、泰康优势精选三年持有期成立以来均跌超30%。

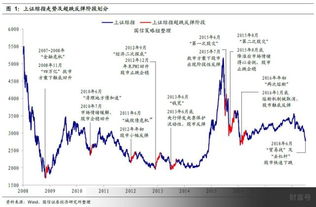

对于后市,市场转机或在出现。安联基金研究部总经理、安联中国精选混合拟任基金经理程彧看来,A股市场正在经历低估值基础上由企业盈利增长所带动向上的转折点。他表示,中国企业的盈利增长动能将在四季度后呈现明显改善的态势,与此同时稳增长政策效应进一步显现,当前逐步布局A股恰恰是一件“艰难而正确的事”。程彧建议,可重点关注股息成长、新兴科技、制造业出海和港股高股息四条投资主线,看好2024年和2025年的A股投资行情,且今年三季度或是较好的布局时点。

同样,前海开源首席经济学家杨德龙表示,全球投资者都很关注美联储什么时候降息以及降息的幅度,因为美联储被誉为世界银行,美联储一旦降息,美元指数就会回落,非美货币就会升值。近期人民币其实已经出现了一波回升,并且我们也看到美联储的货币政策走向确实大概率会向着降息转变。人民币资产一旦出现升值的预期,将会吸引外资流入人民币资产。而经过三年的下跌,很多人民币资产是被严重低估的,包括A股以及港股,还有中概股。