经历了上周五美联储降息即将到来的欢呼后,周一美股迅速恢复了平静。

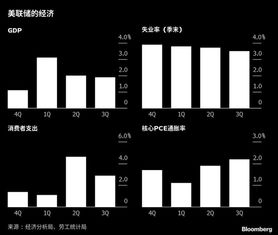

在月初衰退恐慌逐渐散去的背景下,随着宽松周期的开始,投资者将更加关注未来经济数据的变化,以权衡“软着陆”叙事能否最终实现。从历史上看,这也将是决定未来美股走势的关键因素。

降息并非牛市冲锋号

在美联储会议纪要暗示9月考虑降息后,鲍威尔在杰克逊霍尔全球央行年会上的最新讲话让政策拐点的时机已经呼之欲出。利率期货定价显示,美联储将在9月降息25个基点。

然而货币政策转向往往并不与新一轮牛市直接相关。今年以来标普500指数累计上涨18%,整体估值处于历史高位,市场参与者需要看到持续的证据表明,在通胀降温的经济增长仍然具有弹性从而实现软着陆。

景顺资产管理公司(InvescoSolutions)高级投资组合经理兼投资主管朗基斯(AlessiodeLongis)表示:“市场当然希望听到降息周期开始的消息。然而美联储现在的问题是,他们到底对经济的担忧程度如何?这对降息周期的影响应该有不同的看法。”

里士满联储主席巴尔金近日刊文称,美国企业目前在就业决策中采取的“低雇佣、低解雇”的做法不太可能持续下去。他表示,如果经济疲软,企业可能会采取裁员的风险。最近几周,美联储对就业市场的担忧加剧,美联储主席鲍威尔表示需要降息以防止美国失业率进一步下降的核心原因。“要么需求将继续,企业将再次开始招聘,要么你将开始看到裁员。”巴尔金称。

历史表明,当降息是在有弹性的增长背景下进行的,而不是在经济急剧放缓的情况下,美股的表现往往要好得多。

2001年和2007年,美联储降息后衰退导致了美股大幅调整。投行EvercoreISI策略师表示,自1970年以来,标普500指数在非衰退期首次降息一年后平均上涨了18%。在经济衰退期间,该指数在首次下调后一年平均上涨2%。

瑞银在发给第一财经记者的报告中写道,“随着劳动力市场降温速度快于预期以及通胀率继续放缓,美联储官员对降息的倾向符合我们的观点,即美联储有望在9月开始降息,并在11月和12月的会议上各降息一次。”该机构汇总发现,美联储在非衰退期的降息往往利好股市,因此继续看好优质成长股。

潜在风险与挑战

在下次议息会议之前,美联储还将得到至少有三份重磅报告,分别是8月30日的个人消费支出价格指数(PCE)、9月6日的非农报告和9月11日的消费者价格指数(CPI)。

经历了上月非农引发衰退恐慌后,更多经济疲软的迹象可能会再次扰乱股市,美联储降息意味美股牛市起点?软着陆与否才是关键并将降息预期重新转向50个基点。财富管理公司LPLFinancial首席全球策略师克罗斯比(QuincyKrosby)表示,“市场希望引入降息周期,因为通货膨胀正在下降。不过问题仍然是我们是否会看到劳动力市场进一步恶化。”

另一方面,市场将进入季节性弱势阶段。

根据美国财富研究与分析中心(CFRA)的数据,9月是历史上股票表现最疲软的月份,标普500指数自第二次世界大战以来平均下跌0.78%。如果利空消息传来,股票估值的上升也可能使投资者持有股票意愿下降。根据伦交所(LSEGDatastream)数据,随着重新逼近历史新高,标普500指数的远期市盈率已经回升到21倍,高于8月初的19.6倍,而该指数的长期平均值为15.7倍。

即将进入冲刺阶段的大选竞争也可能带来扰动。

最新民调显示,美国副总统、民主党总统候选人哈里斯与前总统、共和党总统候选人特朗普间支持率在伯仲之间,双方政策立场的差异可能随着大选临近带来风险偏好的变化。

研究公司IngeniumAnalyticsLLC董事总经理巴克霍斯(AndreBakhos)表示:“股市的长期趋势坚如磐石,任何疲软都是增加风险敞口的机会。在短期内,我们将看到波动、不稳定的走势,因为没有人真正知道大选前美联储降息会发生什么。”

值得注意的是,高盛大宗经纪部门的最新分析显示,对冲基金在最近的反弹中有所退缩。基金经理总体上削减了对股市的敞口,正以2022年3月以来的最快速度进行抛售,“尽管市场出现反弹,但8月份迄今为止的总杠杆率和净杠杆率都有所下降,这表明在日元套息交易平仓冲击后,风险偏好没有恢复。”

资管公司ErlenCapitalManagement管理合伙人施内勒(BrunoSchneller)对此解释说:“虽然整体市场乐观……对冲基金似乎对反弹的可持续性持怀疑态度,并对潜在的逆风保持警惕。”他认为,对冲基金现在似乎正在对冲下行风险,直到经济和市场形势更加明朗。他们可能担心市场的乐观情绪为时过早,或者在这些降息措施生效之前,经济状况可能会恶化,从而可能导致另一次经济衰退。

纽约动态贝塔投资公司(DynamicBetaInvestments)董事总经理比尔(AndrewBeer)也倾向于许多对冲基金可能正在等待不确定性明朗,然后再投资,一些机构担心失去上半年取得的良好收益。“从风险回报的角度来看,许多对冲基金现在都在关注全球的变化。有很多理由保持谨慎,比如地缘政治背景相当令人担忧。经济腾飞可能很快就会撞上挡风玻璃。”他说。

(本文来自第一财经)